台股又現崩跌危機,高檔震盪加劇,抗震股怎麼選?

面對今年以來股價的劇烈波動,不少投資人因為恐慌情緒,急著出脫手上持股,反而錯失了長線漲幅。在疫情仍然嚴峻之際,到底該挑選哪些「抗震股」,才能抱得牢、抱得久呢?

時間才不過1年多些,台股自去(2020)年3月波段低點8,523點到今年4月高點17,709點,漲幅已經超過1倍。不少投資人等到多頭漲了一大段終於進場,運氣不好的投資人,買到了漲不動的股票;另一些運氣不錯買到飆股的投資人,近期也開始面臨著震盪加大、台股2天急跌2千點的波動風險,抱著忐忑不安的心,煩惱還能不能續抱。

第一種情況的投資人為數不少,這類投資人以為,台股去年下半年表現強勢的電子股,今年漲勢還會持續,不料類股開始出現輪動狀況,即使成交量能明顯放大,但類股表現並未呈現雨露均霑,反而有集中於非電子股的狀況。舉例來說,去年6月下旬台積電(2330)自300元出頭起漲,短短不到1個月就大漲近5成,帶動台股在同時間大漲1,400點,其中台積電貢獻了該段時間指數漲幅的9成,其他股票只能乾瞪眼。

指數驚驚漲選錯邊賺不到

2020年電子股表現強勢、非電子許多類股卻連2019年台股1萬2千點的相對位置都還沒突破,類股表現差異甚大,也造成了許多股民因為選錯邊,只能眼巴巴看著指數漲,卻沒真正獲利。

此一時、彼一時,今年元月21日台積電見到679元波段高點後,股價開始進入休息整理階段,但大盤在同時間見到16,238點波段新高之後,經過了3個月左右,指數在4月又見到17,709點新高,等於從元月高點再漲了超過1,400點。這一次,大盤1,400點的漲幅當中,甭說台積電貢獻幾成,因為大盤創高當天,台積電的股價只有609元,比3個月前的高點足足少了70元,反而成為壓低大盤漲勢的因素。

不少去年表現強勢的電子股,今年或多或少也都有類似的狀況,也因此今年以來電子股走勢不但落後非電子股,連大盤也比不上。反觀今年以來不少傳產股不只量價齊揚,一吐去年表現不佳的怨氣,部分產業當中的強勢股,甚至還有股價漲幅翻倍的表現。

然而,買到非電子股的投資人,尤其是買到今年以來漲勢暢旺的航運、鋼鐵等強勢族群的人,也開始發現近期股價波動加劇的現象,不少個股出現單日振幅超過10%,甚至急殺跌停的狀況。

就算選對邊也未必賺得多

一般而言,今年運氣好、買到傳產股的投資人,通常會出現3種狀況。第1種情況是投資人在低檔投入的部位不多,這類投資人雖然選對股票,但是投入的資金有限,也因此,股價漲幅大,未必帶來總資產的大幅增加。舉例來說,手上有200萬資金的投資人,如果只投了20萬元在飆股裡,股價漲了1倍,總資產也只有增加10%。

第2種情況是,當交投出現暴量,股價又急速拉回之際,不少投資人擔心股價走勢轉空,就在「大量換手」當中,默默把好不容易低檔買進的飆股賣掉了。以今年最熱門的飆股陽明(2609)為例,今年4月23日爆出42萬張大量,是前一天成交量7萬多張的數倍,即便扣除當沖搶短的24萬張,也還有18萬張的賣單在60元附近價位賣出、獲利入袋。雖然賣在60元,已經是1個月前股價的翻倍價格,卻錯過了陽明之後繼續上漲突破百元的漲勢。

第3種情況,投資人在股價已經大漲一段之後才進場,因為股價波動加大、上沖下洗,開始跟著短線進出,甚至當沖搶價差。同樣以今年最熱門的陽明為例,今年5月4日爆出近80萬天量,其中,當沖交易就高達52萬張,占了單日交易量的3分之2,尷尬的是,從當沖的買進與賣出成交金額來看,當天當沖客整體而言是賠錢的。

當然,也有部分功力高強的投資人,不但買在低檔、買的部位大、占總資金部位比重也高,且一路抱到翻倍、震盪加劇,也依然緊抱飆股、不動如山。這種運氣與選股擇時功力都好的投資人一定有,但也一定是鳳毛麟角的少數。

既然短期要從股市賺到大錢的機率很低、難度很高,投資人或許可以考慮退而求其次,在台股量價都不算低、震盪加劇的時候,選擇相對抗震的投資方法,承擔較小的風險,尋求相對穩健的報酬。

2方法切入找出抗震好股

第1種方法是股息再投入的長期投資方式,標的可以選擇波動低、獲利與配息穩健的好公司。為何要長期投資?因為長期投資才能參與長線經濟成長的果實,發揮複利的效果。證交所的發行量加權股價報酬指數(台股報酬指數)就是把每年投資人所領走的現金股利加回計算,可以看到台股長期累積的真正報酬。

舉例來說,在2016年底台股加權指數收在9,253點,同時間報酬指數收在15,256點,到了2020年加權指數收在14,732點,同時間報酬指數卻飆到了28,441點。單看加權指數表現,4年上漲了59%(14,732÷9,253-1=0.59);如果是報酬指數的話,4年時間上漲了86%(28,441÷15,256-1=0.86),這才是股息再投資所得到的台股真正報酬。

除了長期投資的要件外,為何要找波動低、獲利與配息穩健的標的?因為獲利與配息穩健的標的,雖然長期報酬未必優於大盤,但波動肯定小於大盤。這種方法適合相對保守的投資人,通常這類投資人希望能夠找到長期報酬不用太高,但要「相對穩健」的公司,也就是希望每年價格穩穩緩漲、波動越小越好的投資標的。

以PTT鄉民戲稱「存股神主牌」的中華電(2412)為例,單看股價報酬的話,2017年底收盤106元,2020年底109元,報酬僅有2.83%(109÷106-1=0.0283)。如果是計算股息再投入的總報酬,2017年底還原價格為93.85元,2020年底109元,總報酬為16.14%(109÷93.85-1=0.1614)。

為方便計算,上述總報酬試算是以除息當日股息立即投入計算,實務上股息大約是除息後1個月左右才會入袋。投資人要留意的是,上述計算並未包括手續費與證交稅等成本,可根據個人開戶券商所提供的手續費折扣,試算實際報酬。至於還原價格可在投資人使用的券商看盤軟體上「還原日線、週線、月線」上查詢。

第2種投資抗震好標的的方法,則是透過股票、債券等價格走勢相關性低、甚至是反向的標的,做為投資組合。一來可以明顯降低波動幅度,一來也可以長期參與股票與債券等商品帶來的長期收益。

降低波動風險 賺取長線穩健報酬

投資人可以從台股前50大權值股,甚至是前10大權值股,挑選出5檔左右的藍籌股(產業分散),或是直接買進一籃子股票概念的ETF,例如元大台灣50(0050)、富邦台50(006208)這類成分股囊括台股上市前50大權值股的ETF。

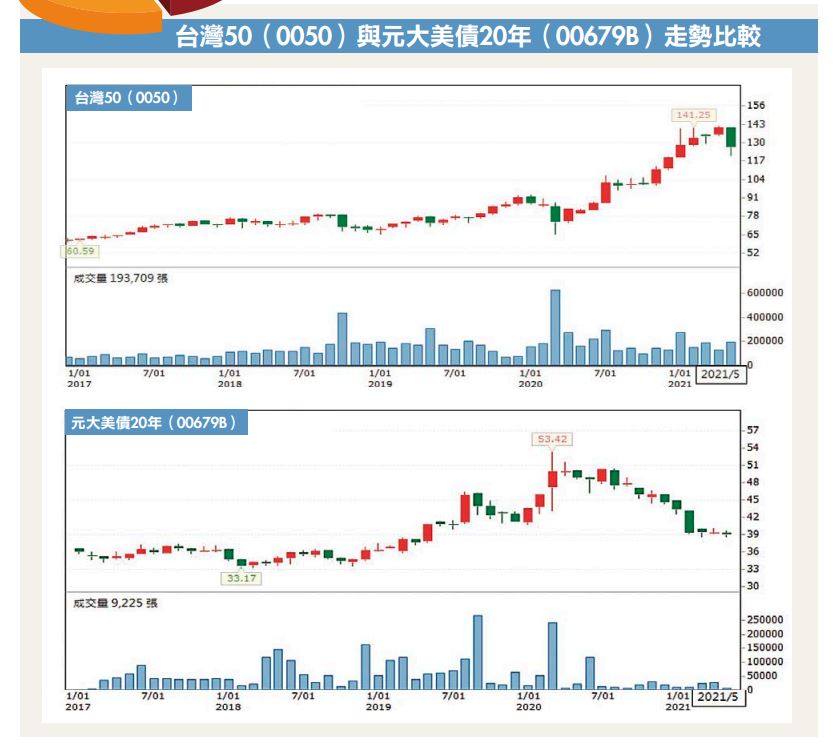

至於債券方面,投資人可以考慮選擇債券型ETF,例如長年期標的有元大美債20年(00679B)、富邦美債20年(00696B)、國泰20年美債(00687B)等,或是選擇其他短年期或中年期的債券型ETF。

藉由債券和股票走勢低度正相關、甚至是負相關的特性,就可以在股票大幅度下跌之際,明顯降低整體投資組合的跌幅。此外,雖然長年期債券對於利率變化較為敏感,但因為股債走勢通常呈現反向,遇到其中一類資產明顯下跌時,另一類資產往往也能出現保護作用。

如果只投資單一種資產,例如股票,一旦遇上波動較大的狀況,沒有足夠「抗震」心理素質的投資人,恐怕就會吃不消。

舉例來說,台股去年底收在14,732點,今年4月收盤價為17,566點,累計今年前4個月漲幅已經高達19.23%,不過在此期間,台股經歷1月21日高點16,238點下跌至1月21日低點15,089點的逾千點跌勢。

之後在2月下旬至3月上旬,又有一波千點以上的拉回,近期又有4月29日至5月4日,台股3個交易日從高點17,709點一度下跌至16,647低點,價差同樣超過千點的急速跌勢。這時就需要降低波動的投資方法,以和大盤連動程度極高的0050為例,今年前4個月漲幅15.01%,而元大美債20年(00679B)從去年底的45元,到今年4月為止的39.44元,一共下跌了12.36%。以0050與00679B各占投資部位5成計算,今年累計報酬率約1.33%。

這看似不起眼的報酬率,投資人未必看得上眼。不過如果假設接下來1季又遇上類似去年初新冠肺炎疫情的重大利空,且跌幅相同的話,0050在接下來3個月將下跌21.45%,這意味著先前4個月的漲幅將全數回吐,且今年報酬將轉為負數至-9.66%。反觀00679B接下來3個月將上漲20.36%,今年累計報酬將由負數轉為正5.48%。以0050與00679B各占投資部位5成計算,今年累計報酬率約-2.09%。

相較於只投資0050,報酬率由15.01%轉為-9.66%,換成股債投資組合的話,報酬率由1.33%轉為-2.09%,波動程度大幅度降低,這種方式就相當適合長期穩健投資人,畢竟誰也無法預測股市利空何時再來。

更多精彩內容,請鎖定2021年6月號《Money錢》